体育大年,安踏、李宁们围剿国际巨头 4000亿大蛋糕如何瓜分?

除了扎满各大公园的帐篷,骑行、徒步等曾经的小众体育式出游也似有大众化之势。不同于常规出游,体育式出游需要转换的不仅是目的地——大多数地方远离城市中心,还需要配备相应的装备。例如,便于数小时步行的运动鞋、防风的外套、吸汗又速干的运动服等。

户外出游人数上升的背后是当前国内的体育热。2022北京冬奥会无疑提高了国民的体育积极性。据国金证券研报,2021年中国体育服饰市场规模已达3742亿元,预计2022年整体规模将达到4358亿元。

面对东风,行业玩家能否把握机会,加速奔跑,重塑格局?

日前,安踏、李宁、耐克、阿迪达斯等国内国际头部体育公司均披露了最新运营表现,有人欢喜有人忧。国货们的营收表现继续亮眼,而老牌强军们则在大中华区市场接连受挫。经过数十年的追赶,本土体育品牌距离超越还有多久?

5月10日,酷鹿体育董事长许绍连在接受每日经济新闻记者微信连线采访时表示:“本土体育品牌一定会在国内市场实现超越,也许很快就会实现。”

本土品牌保持增势,国际大牌低迷

据目前稳坐国产体育公司头把交椅的安踏体育(2020,HK)披露,安踏品牌产品零售金额在2022年第一季度实现10%~20%正增长。另一本土代表企业李宁(2331,HK)同样在今年第一季度实现零售额20%~30%的增长(不包括童装子品牌李宁YOUNG)。

此外,今年一季度,特步国际(1368,HK)在中国内地的零售销售增幅为30%~35%;361度(1361,HK)主品牌零售额较上年同期也实现两位数增长。

相较国内体育公司的增长表现,国际巨头们则持续低迷。

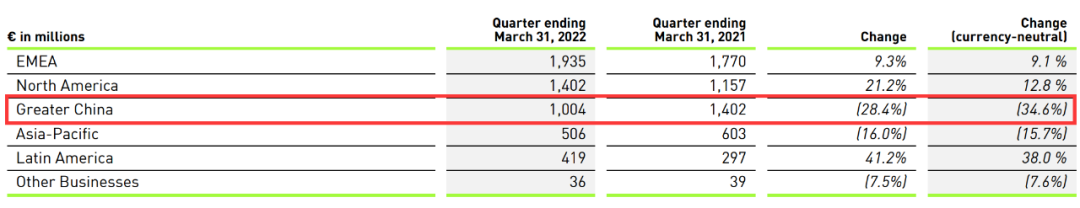

今年一季度,阿迪达斯营收53.02亿欧元,较上年同期上涨0.6%。但毛利和营业利润分别较上年同期下跌3%和38%。据财报数据,下降主因正是由于公司在大中华区市场表现欠佳。大中华区是阿迪达斯的第三大市场,今年一季度营收大跌近35%。

阿迪达斯在大中华区的营收表现 图片来源:公司2022年一季度财报截图

阿迪达斯在大中华区市场的危机早有兆头。据2021财年财报,其中国市场全年营收增速仅为3%,2021年在华第二、三、四季度业绩分别同比下降16%、15%和24%。

全球体育巨头耐克在中国市场的表现同样不佳。据财报,耐克2022财年第二季度和第三季度的大中华区营收分别同比下降20%和5%。

许绍连分析表示,自2019年以来,年轻群体高涨的爱国情怀是一个现实,这种现实也一定会转化为商业上的催化剂,而体育服饰的消费主力军恰好是年轻人。“东京奥运会、北京冬奥会先后举办也进一步刺激了这种爱国情怀。另外,中国品牌本身的质量、设计感也在增强。”

虽然成都大运会、杭州亚运会及汕头亚青会已官宣延期或取消,但这些体育赛事也的确刺激了体育消费市场。

对此,许绍连认为:“我们现在还是金牌热大过体育热,奥运会过去就容易冷下来。这就需要引导大众欣赏体育本身,真正喜欢体育的人多了,参与相关项目的人才会变多,消费运动服饰就是很顺其自然的事。”

据调查研究机构欧睿信息咨询的统计数据,2021年,安踏的国内运动鞋服市场份额为16.2%,超越占比14.8%的阿迪达斯,首度跃至第二,也进一步缩小了与耐克的差距。

据安踏体育2021年年报数据,其全年营收493.3亿元,同比增长38.9%,这一数据已近十分接近2021年耐克在大中华区的82.9亿美元营收。鉴于耐克在一季报中对大中华区2022年全年营收增长预期为0%~9%中间区间,因此,如果安踏2022年能保持两位数高增长,其营收规模将有望首度超越耐克在大中华区的营收。

但这只是局部战场的胜利。以全球营收为标尺,本土企业仍道阻且长。以耐克为例,其在2022财年第三季度全球营收达108.7亿美元(约合人民币687.29亿元),接近安踏和李宁2021年的全年营收总和。

慢钱难赚,体育生活化才能支撑市场持续增长

据新华网统计,截至2021年末,中国体育公司总市值首次突破万亿元大关,约11094亿元,同比增长35.32%;其中4家市值突破千亿元,另有9家市值超过百亿元。

经过多年发展和市场拉锯,本土体育公司已经成长为一股中坚力量。但这股力量成就的背后,并非全是企业的内功,还有时代的机遇、国潮氛围的烘托、大型赛事的助推以及外部偶发事件的刺激。某种程度上,后述因素的作用或许比想象更高。

回看几家本土代表企业财报,广告及营销开支和研发投入一高一低成为共性特征。

以安踏为例,2021年其广告及宣传成本占总营收的12.4%,同比增长2.4个百分点,与员工成本相差无几,而研发成本占比则从2.5%降至2.3%。李宁的广告及市场推广费开支占比为7.9%,研发投入占比为1.8%。不论是研发投入比还是绝对投入值,本土代表企业与耐克、阿迪达斯等跨国企业相比仍有明显差距。

谷爱凌成为安踏品牌代言人 图片来源:安踏2021年年报截图

今年冬奥会期间,如是金融研究院院长管清友曾公开表示,国产体育品牌赚惯了“快钱”,很难再去赚“慢钱”。他提出,体育品牌的短期暴利和长期利益很难权衡,但核心技术是买不来的,企业必须真金白银地砸进去。

许绍连也认为,本土企业须警惕研发低投入的弊端。“现在中国体育品牌其实还处于国内竞争阶段。本土市场足够大,容易让人躺在舒适区。但世上没有白走的路,耐克、阿迪之所以持续投入研发,一定有它的合理性。”

慢钱难赚,但也能更长久地赚。从服装行业整体结构看,国内市场也拥有“长久”的土壤。据国金证券,2020年,中国国内人均体育服饰消费金额为33美元/年,分别仅为美国、英国、日本的8.6%、20.5%、29%。艾媒咨询数据显示,2020年,美国运动服装市场规模达到875.5亿美元,人均体育服饰消费金额较高。如果国内人均体育服饰消费金额能在未来达到美国的人均消费水准,那么当前国内运动服饰市场可谓是超级蓝海。

但许绍连也表示,消费群的培养需要大量时间的沉淀,同时也要提高大众对体育文化内涵的认知。“不是说人口多,就一定会有很多人参与锻炼、消费运动产品。”。但许绍连也表示,消费群的培养需要大量时间的沉淀,同时也要提高大众对体育文化内涵的认知。“不是说人口多,就一定会有很多人参与锻炼、消费运动产品。”

安踏的股价或许能侧面反映大众热情的起伏。据Wind数据,冬奥开幕当天,作为赞助商的安踏股价大涨7.18%,收报123.9港元/股,但随着冬奥结束,其股价也不断回落,截至5月11日收盘已跌至86.5港元,跌幅超30%。

正如许绍连所述,只有体育生活化,市场的引擎才足够持久强大。

据Foster Sullivan统计数据,到2023年预计中国将有23.4%的成年人口参与到经常性体育活动中(每周三次及以上)。可以预见,体育人口基数的增长将催生体育服饰消费需求增长。

蛋糕的确在变大,能大口抢下一块固然可喜,但如果要赚长久的“慢钱”,占据做蛋糕的位置或许更重要。健身细分赛道上的“刘畊宏女孩”们或许也能为市场带来新的刺激,毕竟年轻女性的消费能力已经毋庸赘言。