炒鞋崩塌背后的疯狂:300年游戏未曾改变

【-消费市场】NBA眼看要在中国没了,球迷愤慨伤心,“杯具”的还有炒鞋贩子,炒鞋市场龙头AJ的价值就在于NBA的故事信仰,但当这种信仰被唾弃,价值也将荡然无存。鞋贩子们预想过千百种崩盘的风险,但打死都不会想到会是这种姿势。

投机的崩塌从来毫无预兆,蝴蝶眨了眨眼睛,泡沫就破了。

投机的生意也从未像近20年间这样频繁在大众生活中上演。

世纪初的互联网投机泡沫、接着是炒楼花、炒币、P2P,最近盛行的炒鞋、炒盲盒。

日光之下,没有新事,今天炒鞋炒币的年轻人和炒楼花的父母辈并无二致。

英国银行家欧内斯特卡·塞尔说:“在我年轻的时候,人们常说我是赌徒。随着我手中操作的资金规模不断扩大,我成了人们口中的投机者。现在大家叫我银行家。事实上我一直在做着同样的事情。”

投机生意中,心理学造就了90%的行情。

看清投机的脉络,可以规避浅显的骗局,可以在疯狂的时候给自己备下一盆冷水,可以在群体狂热的巅峰时提前看清真相。

01

300年未变的投机游戏

如果你觉得今天的炒鞋、炒盲盒过于魔幻,那在金融投机的长河中可以轻易的找出来比这魔幻百倍的例子。

比如人类历史上第一次有记载的投机,跟300多年后的炒鞋炒币看起来也别无二致。

17世纪30年代的荷兰共和国受益于中欧地区的“三十年战争”,纺织品贸易趁乱飞速发展。

居于欧洲之首的荷兰变成了一个消费型国家,丧失了加尔文教派的勤俭和朴素。有钱了乐于消费的荷兰人发现,郁金香也可以成为彰显身份,炫耀财富的工具。

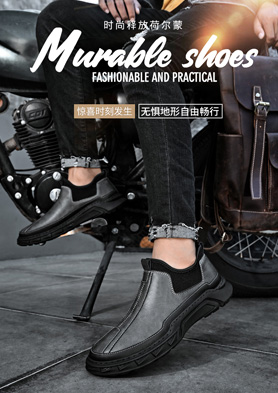

是不是看起来有点眼熟,当年的荷兰人就像今天有点闲钱的我们,突然发现,脚上蹬一双AJ、椰子,好像也能成为炫耀的资本,彰显有钱的工具,买不起名表名车,搞双限量版球鞋还是可以的。

现在的球鞋靠独特的配色彰显稀有和珍贵,而当时荷兰人追捧郁金香时也是主要追逐颜色。

收藏家们根据花的颜色来给郁金香分类,很有意思,这种分类采用军衔制。郁金香的最高将领叫做“永远的奥古斯都”,因为其花瓣上的紫色花纹透出帝王般的尊贵。奥古斯都的下一级是“总督”,接着是“元帅”、“将军”。

但后来的研究表明郁金香上颜色变化不定,其实是因为病毒侵袭球茎导致的。

而今天限量版球鞋的颜色还不是设计师随心所欲调的。有些常人看起来丑掉渣的配色,因为数量少,和随便一个故事,往往成为市场上价值千金的稀有商品。

总之,因为引起了荷兰人的普遍认同,郁金香一下成为财富的象征,郁金香本身也逐渐脱离了本身的价值,而卖出了泡沫的价格。

有多夸张呢?1624年,一株“奥古斯都”能卖1200荷兰盾,这笔钱足够在荷兰首都阿姆斯特丹买下一座独栋别墅。

“宅男一面墙,北京一套房”,当年的荷兰人可能率先体会到了这句话的意思。

珍贵品种的郁金香球茎按个卖,普通品种的就以花床为单位卖,郁金香变得标准化、一致化。

这使得郁金香具备了投机的所有要素。

狂热的进一步升温是在1634年前后,大量的“门外汉”开始跟风涌入郁金香市场。

人们开始在街头巷尾谈论郁金香的品种,市场,价格。社会上出现了许多靠着倒卖郁金香而暴富的荷兰人。

1637年末这场狂欢达到巅峰,但当时在荷兰,很多郁金香根本没有实际交割过。卖方承诺来年春天提供特定品种和重量的郁金香球茎,买方享有提货权。

但大多数买方提供的是信用凭证,根本无法实际兑现,大多数卖方也永远不可能交货,因为他们提供的珍贵品种的郁金香压根儿就不存在。郁金香成了一种风险堪比赌博的“期货”。

对比今天球鞋平台NICE也提供一种“球鞋托管”服务,当一双球鞋成交的时候,买卖双方根本不用真的见到鞋,而是由NICE修改一下球鞋的所有权,就可以在平台上继续随着价格波动交易,

所以这届90后不仅万物皆可分期,还能万物皆可“期货”。

空气交易维持着郁金香市场的火热。最疯狂的时候,一株200埃司的奥古斯都能卖6000荷兰盾。当时荷兰人的年薪在200~400荷兰盾之间,2500荷兰盾只能买一个球茎,却能买27吨小麦、50吨黑麦、4头肥牛、8头肥猪、12只肥羊、2大桶葡萄酒、2吨黄油、3吨奶酪。

现在看来简直不可思议。

但200多年后“炒花卉”这样的奇异事件在中国又真真切切出现了一次。

1984年,君子兰被命名为长春市市花。当时,长春市家家户户都以养君子兰为荣,珍品君子兰的市价超过万元甚至10万元,是长春人月收入的几倍,甚至十几倍。君子兰被称为“绿色金条”。

据当年的报道,当年吉林省农机厅一位技术员家里养了两盆好兰,他的弟弟来抢夺时杀死了女主人。

从来没有人质疑过这种交易是否合理。大多数投机者在交易时想的是赶快再以高价卖给另一个人。

这场盛宴成立的条件是:要有最后一个人当接盘侠,泡沫的价值才成立。

有人愿意当这个接盘侠吗?

1637年2月3日,郁金香市场突然崩溃,说不清具体原因是什么。花卉交易中心哈姆勒突然谣言四起,说不会再有买家了。

并且春天就要到了,买家要兑现信用凭证,卖家要交货了,还没有出手的投机者真的要兑现郁金香泡沫的价值了。

但没人真的愿意交上真金白银,合约根本无法兑现,违约接连不断,郁金香瞬间变得一文不值,在没有人接盘的情况下,那些花匠、马夫、农民不再相信郁金香的价值。

很多想投机暴富的人变卖财产想要搏一搏单车变摩托,结果倾家荡产。

风景画家戈延在泡沫最高点时,用900荷兰盾和两幅画换回一些郁金香的球茎,1656年戈延去世,家里一贫如洗。

1985年6月,长春采取行政手段抑制超高的花价,君子兰花价贬值约99%。

或许20年后人再来看今天炒鞋炒币炒盲盒的我们,就像我们根本不可能理解当年的郁金香泡沫和君子兰泡沫一样。

“怎么会有人蠢到去炒郁金香、君子兰?”

“怎么会有人蠢到去炒空气币,炒鞋,炒玩具?”

这些泡沫成立的必要条件是:大众要认可他们的价值,而大众认可他们的价值的前提是,最后一定有接盘侠等着接盘,如果这件商品告诉你不能交易转卖出去了,那还有人相信他们的价值嘛?

这样的逻辑,也不正是比特币的轨迹?价值建立在认知和相信之上,商品本身的价值几乎为零。

如果最后没有接盘侠了,崩塌可能只需要一个小时,这种从众的相信心理能持续多久?

大多数的相信建立在群体的盲从之下。

席勒说,作为个体任何人都还算理智;但是作为群体的一员他会立刻变成傻瓜。

群体的界定特征是不可战胜、不负责任、传染、善变、易受影响、集体幻觉以及缺乏理智。

埃利阿斯·卡内蒂在《群众与权力》一书中阐述到:金钱能够制造形成群体心理所必需的的关注焦点和目标。像牛市背后的力量一样,群体天生就是不稳定的,没有均衡点,要么壮大要么萎缩。群体经常会因恐慌而溃败。

“恐慌的关键在于”弗洛伊德说,“它跟导致恐慌的威胁毫无关系,而且常常因琐事爆发。”

02

投机的两面性

避不开投机的另一个原因是:虽然投机是一个魔鬼,常常造成惨剧,但事实上“投机”对某些人、某些行业,是幸运的上帝。

德国“证券教父”安德烈·科斯托拉尼说:有很多钱的人,能够投机;有很少钱的人,不可以投机;根本没钱的人,必须投机。

如果没有19世纪的铁路狂热和泡沫,英国的铁路工业绝然不会发展的如此迅猛;如果不是互联网狂热的泡沫吸引了成千上万的人,计算机革命不会来得那么剧烈和深刻。

去年戴老板有一篇刷屏的文章《大江大河40年:中国人改变命运的七次机遇》中遍数了改革开放40年来,能够改变国人命运,实现阶层跃迁的七次机遇。

分别是:高考归来、乡镇企业、双轨生意、九二下海、资源巨潮、楼市疯狂、网络红利。

40年间这些改变命运的机遇,大约每隔5—7年就会出现,每个家庭都会离其中的两到三次机遇非常的近,如果40年间一次机遇都没抓住,可能会原地踏步甚至倒退。

“只要抓住了一次就不会被时代抛下;抓住两次,就能够大幅度的提升整个家庭的阶层地位;抓住三次或以上,基本就是国民级的励志故事了。”

许家印连续踏准高考、下海和房地产三次时代的节奏,一举成为中国首富,前不久许老板还登上了天安门城楼观看国庆阅兵,堪称企业家的巅峰。

而这七次机遇中,双轨生意诞生的“倒爷”,资源巨潮诞生的“煤老板”,楼市疯狂诞生的“温州炒房团”,都可以归结为“投机生意”。

科斯托拉尼在《大投机家》中说:“根据我的经验,有三种途径会使你迅速致富:

1、一次有钱的婚姻;2、一个幸运的商业理念;3、投机。

投机是如此富有魅力和吸引力,一次成功的投机甚至可能实现阶层跨越,让整个家族省去一代人的奋斗。

一切最吸引人的因素全部都在投机中聚合。

但投机的深渊中一边金光熠熠,一边白骨累累。

赌博、投机和投资三者的分界线太细了,所以有人总结道:投资失败就是投机,投机成功就是投资。

赌博是为了娱乐而故意制造新风险,投机则是交易过程必然带有的风险。

比如你去赛马、赌球,是在制造风险,而如果是买入股票则仅仅是卷入了原有的风险,是金融产品、投资自带的风险。

本杰明·格雷厄姆说,投资需要一个“安全边界”,这样即使出现了意外的情况依旧可以保证本金的价值。投资者应该花时间进行调查,对潜在回报作出评估,然后再投资。

而投机和赌博显然带有更大的盲目和冲动。

查尔斯·麦基在《非同寻常的大众幻想与群众性癫狂》中揭示人们投机的本质,他说,“投机狂热表明社会有偶尔屈服于幻觉和集体疯狂的倾向。”

“人总是扎堆思考,然后一起变得疯狂,但是要想要恢复理智,却得一个一个慢慢来。”

03

你最可能在投机游戏中扮演什么角色?

虽然不能否认投机带来的机会,但在群体狂热之中把握好投机的尺度和清醒的认识真的太难了。

一个投机者曾给自己写墓志铭:“这里埋葬着一名投机者,他是半个巫师,半个赌徒,半个数学家,半个农学家,半个气象学家,半个工程师,半个政客,半个经济学家,半个心理学家,半个哲学家,半个历史学家,半个军事家,半个夜行侠。”

有多少投机者,兼备了这百科全书一样的知识储备。

大多数人不具备投机的先天条件。他们自以为的投机其实根本上跟赌桌上的梭哈没什么不同。

投机的关键在于远见,但事实上,“远见”这个事儿,跟爱迪生发明灯泡一样要靠99%的汗水和1%的灵感。

99%的投机成功需要你流汗获得,投机者需要在历史的长河中找到相同轨迹的历史事实,进而推演投机剧本的演化方向。

你可以不必面面俱到的掌握百科全书一样的知识,但是一次成功的投机必须在关键时刻观察出事件的关联性并且做出适当的处理,必须通盘了解整个事件的脉络。

克斯托拉尼在回顾自己投机的一生时总结道:投机者几乎是毫无自觉地加减乘除,就像作家之于小说,作曲家之于旋律,投机者是靠他的想法来行事。在找到主旋律后,再给与大致的形式,调和音调并编成乐曲。

投机者要不断地权衡所面对事情的利和弊以归纳出结论,是买还要卖。

即便你意志坚定的人,能跳脱出群体的盲从,从群体的头脑发热中清醒过来,但想要在投机中获利,下一步需要对抗复杂多变的大众心理。

这种心理博弈可能是人类历史上最难的游戏。

心理学造就了90%的行情,问题是,你要猜大众的心理,到底到预测到什么程度?

有个经典的投机者游戏:把一组人放到一个房间内有100个人,大家可以随意猜测0到100之间的整数,最接近所有人平均数一半的人获胜。一开始,我们或许会写50,因为是平均100的一半。但是我们会想对手也会这么思考,于是应该是50的一半25,再这样以此类推变成12,6,3。

最终的答案是0。

投机如同下棋一样,最终变成了一个负和博弈,要思考竞争对手到底在想什么,是要多想一步,还是两步,还是三步。

但每一次的投机事件中,到底要想几步?大众崩溃的边缘,投机泡沫破碎的低线到底在哪里?

最后又归结为一系列常见的问题:

比特币的狂热到底能够持续几年,价格的底线和高潮在哪?

年轻人对于炒鞋的狂热能够持续多久?

房价最后的样子到底像日本,像香港还是像美国?

这种远见太难了,每个角度都会有不同的解答结论,政治、经济、市场、心理,每一个变量都会引起翻天覆地的变化。

所以想要投机你必须是“半个巫师,半个赌徒,半个数学家,半个农学家,半个气象学家......”

能够做到这些你也就不是个人了,是个“神”!神还干嘛要辛辛苦苦的投机?

但有些不是“神”的投机家成功的概率要显著的比普通人高。

秘密跟赌桌的规矩一样:掌握大资本的投机家,将在投机活动中掌握绝对优势,成为庄家。

信息优势、资本优势都是帮助他们完成收割的关键武器。

他们可能没办法阻止泡沫最终的破裂,但可以延长或者缩短泡沫破灭是提前还是延后。

成功的投机家在向你复述投机的经验和技巧时,永远会隐藏自己的资本力量。

这从互联网泡沫中最后的获利者除了艰苦的创业者,投机成功的大多是机构,软银、雅虎、微软、谷歌,还有腾讯的大股东南非报业就可以看出来。

比特币中有“白鲸”和“磷虾”的称谓,大约5%的白鲸比特币玩家掌握着90%的比特币数量,而剩下的10%的比特币由磷虾散户所有,白鲸天生以磷虾为食,这个比喻形象的解释了比特币的忽涨忽跌——那是白鲸在进食。

同样的例子可以套用到炒鞋的大经销商,捂盘的房地产商和炒房团。

所以猜一猜,你到底在一场投机活动中最可能扮演的是全能的“神”、强大的庄家还是那种绿油油的植物?

前不久刚结束的吐槽大会的决赛上,呼兰讲了一个段子:大妈们上午刚去菜市场买了韭菜,中午包饺子,下午就把钱投入了金融市场,真是吃啥补啥!

底下一群脚蹬A锥的年轻观众们听完笑的人仰马翻,笑容都像郁金香一样灿烂。