2022年服饰鞋靴市场深度报告—服饰篇

本文要点

1.户外服饰、户外鞋靴等户外细分品类存在更多发展机会。冲锋衣作为头部细分品类,在近一年贡献了户外鞋服类29%的销售额(24.3亿元),同比增长达30.4%。防晒衣,羽绒服,户外休闲衣裤,登山/徒步鞋等也获得了一定的增长。

2.功能性服装增速亮眼,羽绒马甲、时尚防晒服这类功能性的服装细分类目增长明显,同比增长约300%。

3.大部分国内内衣品牌销售额及同比增长好于国外品牌,内衣作为必需品且具有较高的更新频率,国产品牌有较大价格优势和新推出的无尺码优势,消费者可能更青睐国产品牌。

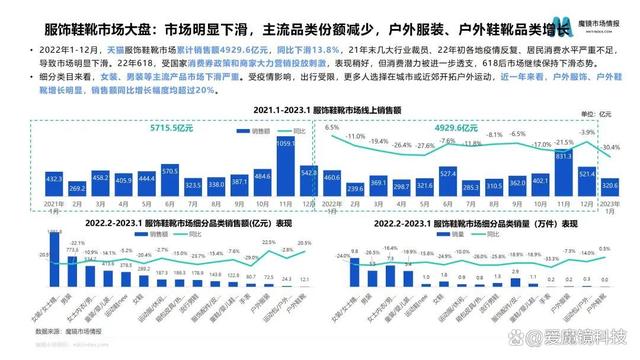

从21年以来,经历几大行业裁员、22年初各地疫情反复、居民消费水平严重不足,我国服饰鞋靴市场整体表现不足。根据魔镜数据显示,2022年1-12月,天猫服饰鞋靴市场累计销售额4929.6亿元,同比下滑13.8%。

在服饰鞋靴持续下挫的两年,为刺激消费,22年618,受国家消费券政策和商家大力营销投放刺激,表现稍好,但消费潜力被进一步透支,618后市场继续保持下滑态势。

在服饰鞋靴赛道上,女装、男装等主流产品市场下滑严重。消费逐渐趋于饱和的大背景下,户外服饰、户外鞋靴等细分品类存在更多发展机会,仍保持着较高的活力。受疫情影响,出行受限,更多人选择在城市或近郊开拓户外运动,近一年来看,户外服饰、户外鞋靴增长明显,销售额同比增长幅度均超过20%。

魔镜市场情报通过大数据层层拆解,洞察了服饰鞋靴市场近一年来的重点主流类目和高增长类目,帮助品牌提前掌握市场行情,及时抓住机会点。本次文章内容为服饰篇,接下来的明后两天,魔镜市场情报还会发布鞋靴篇、手表箱包篇的深度分析报告,敬请期待。

01服饰鞋靴市场大盘分析

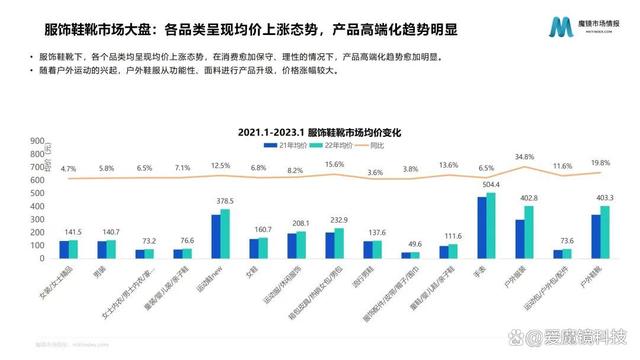

1.各品类呈现均价上涨态势,产品高端化趋势明显

服饰鞋靴下,各个品类均呈现均价上涨态势,在消费愈加保守、理性的情况下,产品高端化趋势愈加明显。

随着户外运动的兴起,户外鞋服从功能性、面料进行产品升级,价格涨幅较大。

2.跨境渠道销售同样下滑,天猫跨境渠道占比略有提升

淘系服饰鞋靴跨境渠道2023MAT销售额约177亿元,占整体的比重为1.67%,同比下降达-20.45%。

对于多数头部海外品牌,进口渠道以天猫自营为主。天猫自营和其他天猫店铺的占比有逐年递增趋势,且大促季表现相对突出。

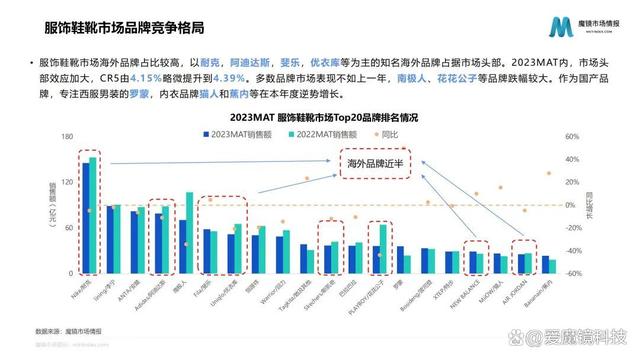

3.服饰鞋靴市场海外品牌占比较高

以耐克,阿迪达斯,斐乐,优衣库等为主的知名海外品牌占据市场头部。

2023MAT内,市场头部效应加大,CR5由4.15%略微提升到4.39%。多数品牌市场表现不如上一年,南极人、花花公子等品牌跌幅较大。作为国产品牌,专注西服男装的罗蒙,内衣品牌猫人和蕉内等在本年度逆势增长。

02户外鞋服市场分析

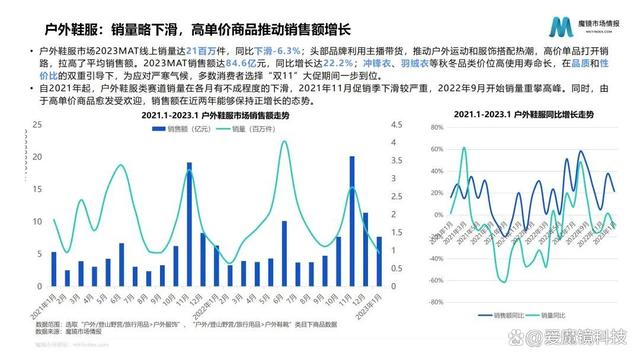

1.销量略下滑,高单价商品推动销售额增长

户外鞋服市场2023MAT线上销量达21百万件,同比下滑-6.3%;头部品牌利用主播带货,推动户外运动和服饰搭配热潮,高价单品打开销路,拉高了平均销售额。2023MAT销售额达84.6亿元,同比增长达22.2%;冲锋衣、羽绒衣等秋冬品类价位高使用寿命长,在品质和性价比的双重引导下,为应对严寒气候,多数消费者选择“双11”大促期间一步到位。

自2021年起,户外鞋服类赛道销量在各月有不成程度的下滑,2021年11月促销季下滑较严重,2022年9月开始销量重攀高峰。同时,由于高单价商品愈发受欢迎,销售额在近两年能够保持正增长的态势。

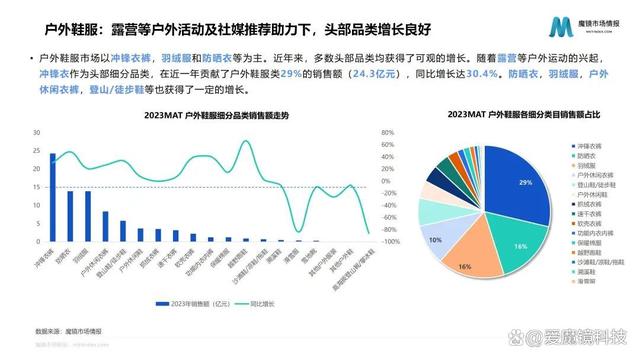

2.露营等户外活动及社媒推荐助力下,头部品类增长良好

户外鞋服市场以冲锋衣裤,羽绒服和防晒衣等为主。近年来,多数头部品类均获得了可观的增长。随着露营等户外运动的兴起,冲锋衣作为头部细分品类,在近一年贡献了户外鞋服类29%的销售额(24.3亿元),同比增长达30.4%。防晒衣,羽绒服,户外休闲衣裤,登山/徒步鞋等也获得了一定的增长。

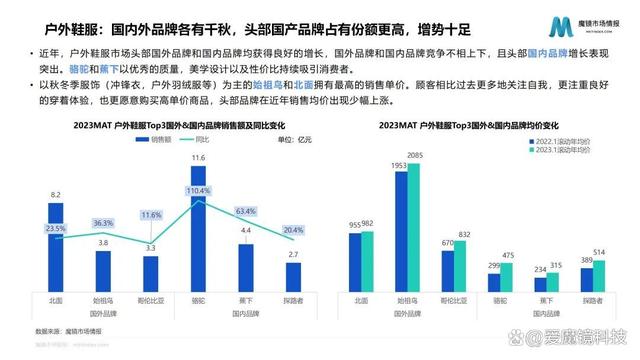

3.国内外品牌各有千秋,头部国产品牌占有份额更高,增势十足

近年,户外鞋服市场头部国外品牌和国内品牌均获得良好的增长,国外品牌和国内品牌竞争不相上下,且头部国内品牌增长表现突出。骆驼和蕉下以优秀的质量,美学设计以及性价比持续吸引消费者。

以秋冬季服饰(冲锋衣,户外羽绒服等)为主的始祖鸟和北面拥有最高的销售单价。顾客相比过去更多地关注自我,更注重良好的穿着体验,也更愿意购买高单价商品,头部品牌在近年销售均价出现少幅上涨。

4.高价单品更受青睐,机能×风格仍有更多组合潜力

户外鞋服赛道价格总体分布较为稳定,近年来高品质高单价商品更受青睐,500元以下低价位段占比从41.7%下降到34.7%。

国家体育总局等部门印发的《户外运动产业发展规划(2022-2025年)》指出,截至2025年,户外运动产业需形成新的发展格局,总规模超过3万亿元。户外鞋服未来的机能将向更为专业的细分领域延伸,而风格上也将融合更多的元素。

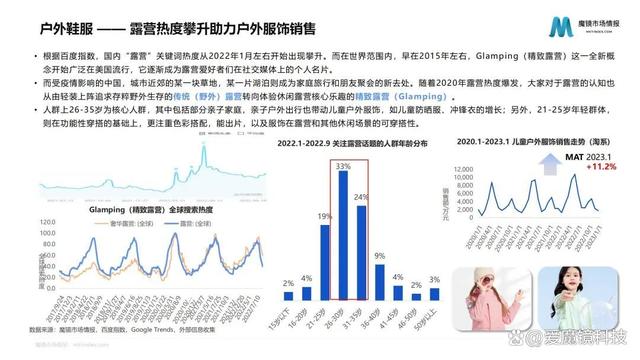

5.露营热度攀升助力户外服饰销售

根据百度指数,国内“露营”关键词热度从2022年1月左右开始出现攀升。而在世界范围内,早在2015年左右,Glamping(精致露营)这一全新概念开始广泛在美国流行,它逐渐成为露营爱好者们在社交媒体上的个人名片。

而受疫情影响的中国,城市近郊的某一块草地,某一片湖泊则成为家庭旅行和朋友聚会的新去处。随着2020年露营热度爆发,大家对于露营的认知也从由轻装上阵追求存粹野外生存的传统(野外)露营转向体验休闲露营核心乐趣的精致露营(Glamping)。

人群上26-35岁为核心人群,其中包括部分亲子家庭,亲子户外出行也带动儿童户外服饰,如儿童防晒服、冲锋衣的增长;另外,21-25岁年轻群体,则在功能性穿搭的基础上,更注重色彩搭配,能出片,以及服饰在露营和其他休闲场景的可穿搭性。

6.精致露营场景下服饰需求多集中在防晒和多场景覆盖性上

在野外露营中,为应对野外时刻变化的环境生态和节约体力,旅友通常会选择轻便且功能性强的衣物,特定情况下还需搭配引人注目的鲜艳色彩。野营衣物往往需要在保证外部防水的同时兼顾透气和保暖功能,同时应有多个密封口袋以及工具收纳处。

近期兴起的“精致露营”丰俭由人,形式多样,吸引了大量尝鲜用户,他们对衣物的功能性主要停留在防紫外线上。由于无需应对原生的自然环境,精致露营允许旅友们采用更自由、舒适的着装搭配,展现自我对生活的热爱和探索。

7.露营服饰穿搭–山系穿搭与解构机能

山系穿搭(Yama Style)源自于日本,泛指行山或露营时的穿着风格。从衣着品类上多以机能马甲与T恤等叠穿为主,层次感强,并搭配渔夫帽、徒步鞋等户外装备;从颜色穿搭上多以军绿色,卡其色,橘黄色,藏青色等为主,与自然背景色融为一体。山系穿搭往往既能兼顾户外和日常生活场景,既提供山间户外活动的功能性,同时在城市活动也不显突兀。山系穿搭服饰适用于亚洲人身板,随着露营运动的普及,将会有更多轻度露营爱好者开始尝试户外机能服饰并将露营服饰穿搭带入日常生活,可关注相关的服饰品类。

此外户外穿搭也开始融入更多元素,比如服装市场流行的解构风格也与户外机能服饰结合,在强调实用性的同时增添更多趣味性和未来感。

03男女装市场分析

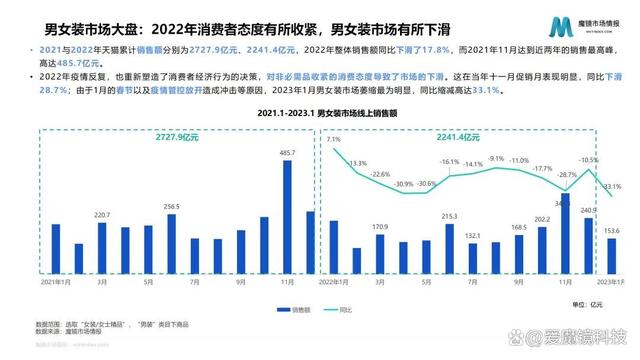

1.2022年消费者态度有所收紧,男女装市场有所下滑

2021与2022年天猫累计销售额分别为2727.9亿元、2241.4亿元,2022年整体销售额同比下滑了17.8%,而2021年11月达到近两年的销售最高峰,高达485.7亿元。

2022年疫情反复,也重新塑造了消费者经济行为的决策,对非必需品收紧的消费态度导致了市场的下滑。这在当年十一月促销月表现明显,同比下滑28.7%;由于1月的春节以及疫情管控放开造成冲击等原因,2023年1月男女装市场萎缩最为明显,同比缩减高达33.1%。

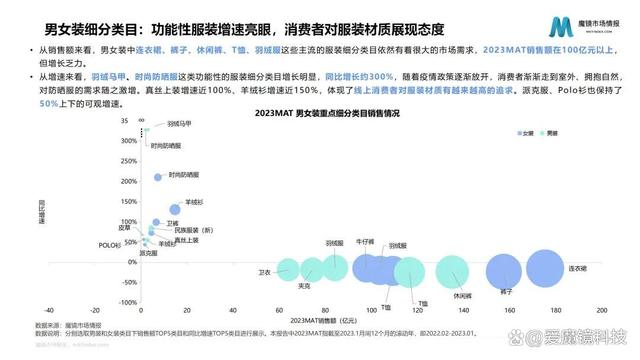

2.功能性服装增速亮眼,消费者对服装材质展现态度

从销售额来看,男女装中连衣裙、裤子、休闲裤、T恤、羽绒服这些主流的服装细分类目依然有着很大的市场需求,2023MAT销售额在100亿元以上,但增长乏力。

从增速来看,羽绒马甲、时尚防晒服这类功能性的服装细分类目增长明显,同比增长约300%,随着疫情政策逐渐放开,消费者渐渐走到室外、拥抱自然,对防晒服的需求随之激增。真丝上装增速近100%、羊绒衫增速近150%,体现了线上消费者对服装材质有越来越高的追求。派克服、Polo衫也保持了50% 上下的可观增速。

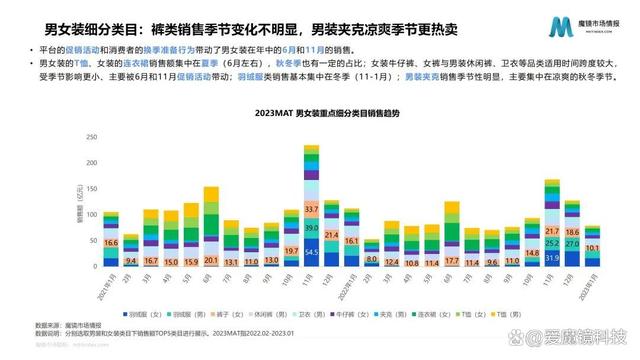

3.裤类销售季节变化不明显,男装夹克凉爽季节更热卖

平台的促销活动和消费者的换季准备行为带动了男女装在年中的6月和11月的销售。

男女装的T恤、女装的连衣裙销售额集中在夏季(6月左右),秋冬季也有一定的占比;女装牛仔裤、女裤与男装休闲裤、卫衣等品类适用时间跨度较大,受季节影响更小、主要被6月和11月促销活动带动;羽绒服类销售基本集中在冬季(11-1月);男装夹克销售季节性明显,主要集中在凉爽的秋冬季节。

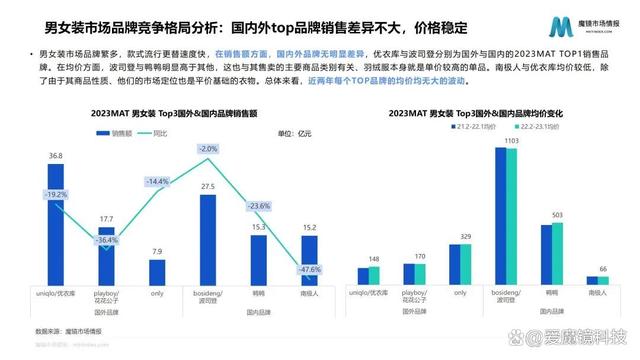

4.国内外top品牌销售差异不大,价格稳定

男女装市场品牌繁多,款式流行更替速度快,在销售额方面,国内外品牌无明显差异,优衣库与波司登分别为国外与国内的2023MATTOP1销售品牌。在均价方面,波司登与鸭鸭明显高于其他,这也与其售卖的主要商品类别有关、羽绒服本身就是单价较高的单品。南极人与优衣库均价较低,除了由于其商品性质、他们的市场定位也是平价基础的衣物。总体来看,近两年每个TOP品牌的均价均无大的波动。

5.男女装消费价位稳中有升,可持续、功能性、科技面料为服饰新风向

总体来看,各价位段销售额在近两年的占比较为稳定,低价格段(200元以下)占比略微降低、中高价格段(600元以上)销售额占比稍有增长,消费趋势稳中有升。同一商品在天猫商城与天猫国际的价位、销量几乎没有差异,且由于平台性质、发货渠道、货源等的不同,这两个平台上的商品几乎不重合。

2023年的男女装发展趋势为可持续环保为导向、功能性衣物增速高需求大、面料科技多元方向发展。

04内衣市场分析

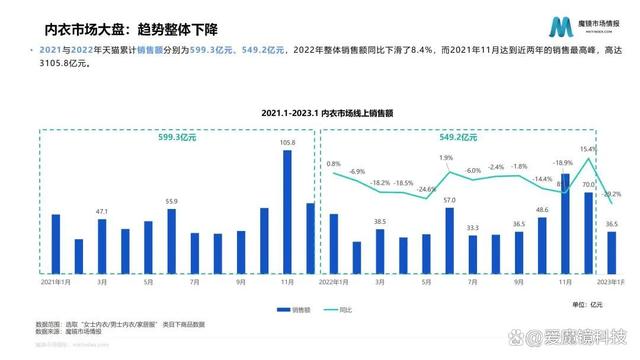

1.内衣市场大盘:趋势整体下降

2021与2022年天猫累计销售额分别为599.3亿元、549.2亿元,2022年整体销售额同比下滑了8.4%,而2021年11月达到近两年的销售最高峰,高达3105.8亿元。

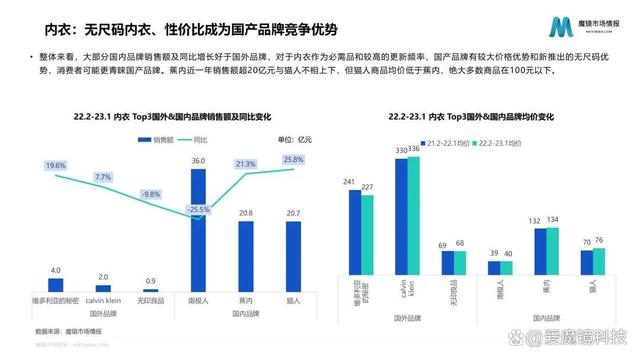

2.内衣:无尺码内衣、性价比成为国产品牌竞争优势

整体来看,大部分国内品牌销售额及同比增长好于国外品牌,对于内衣作为必需品和较高的更新频率,国产品牌有较大价格优势和新推出的无尺码优势,消费者可能更青睐国产品牌。蕉内近一年销售额超20亿元与猫人不相上下,但猫人商品均价低于蕉内,绝大多数商品在100元以下。

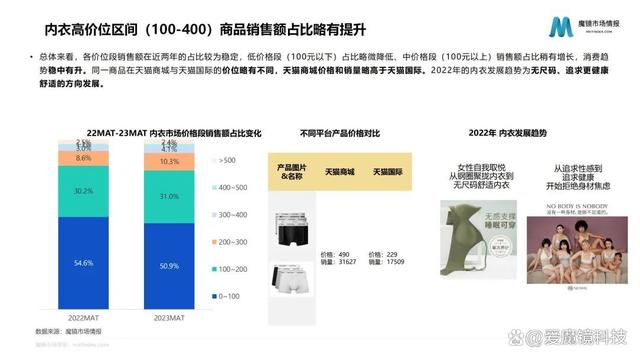

3.内衣高价位区间(100-400)商品销售额占比略有提升

总体来看,各价位段销售额在近两年的占比较为稳定,低价格段(100元以下)占比略微降低、中价格段(100元以上)销售额占比稍有增长,消费趋势稳中有升。同一商品在天猫商城与天猫国际的价位略有不同,天猫商城价格和销量略高于天猫国际。2022年的内衣发展趋势为无尺码、追求更健康舒适的方向发展。

05童装市场分析

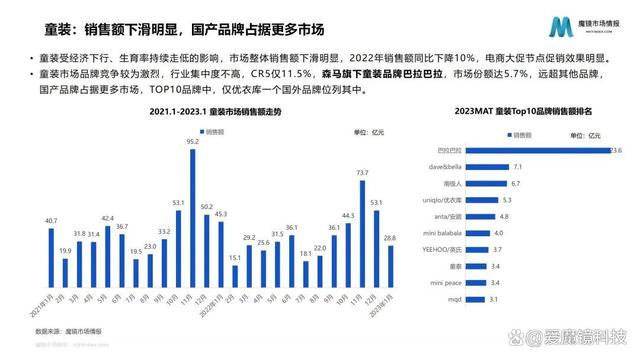

1.销售额下滑明显,国产品牌占据更多市场

童装受经济下行、生育率持续走低的影响,市场整体销售额下滑明显,2022年销售额同比下降10%,电商大促节点促销效果明显。

童装市场品牌竞争较为激烈,行业集中度不高,CR5仅11.5%,森马旗下童装品牌巴拉巴拉,市场份额达5.7%,远超其他品牌,国产品牌占据更多市场,TOP10品牌中,仅优衣库一个国外品牌位列其中。

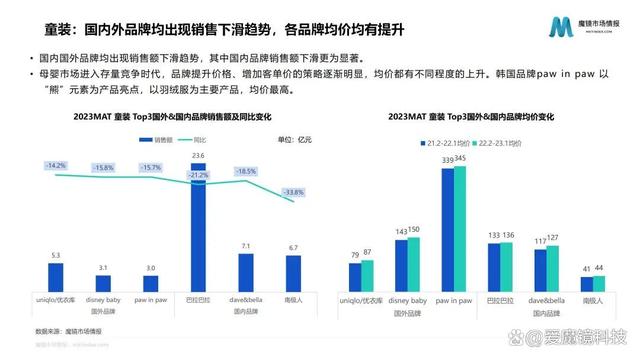

2.国内外品牌均出现销售下滑趋势,各品牌均价均有提升

国内国外品牌均出现销售额下滑趋势,其中国内品牌销售额下滑更为显著。

母婴市场进入存量竞争时代,品牌提升价格、增加客单价的策略逐渐明显,均价都有不同程度的上升。韩国品牌paw in paw以“熊”元素为产品亮点,以羽绒服为主要产品,均价最高。

3.向高端市场转移,户外场景或成增长新动力

童装市场主要集中在100元以内低价位段,在低端市场竞争日渐激烈的情形下,各品牌逐渐向高端市场转移,200元以上价位段占比增加。

童装发展趋势方面,随着后疫情时代户外运动的火热,儿童户外防晒服以及滑雪服、速干衣、冲锋衣等功能性服饰的需求增加;随着90/95后逐渐成为育儿群体的主力军,家长在童装的颜值风格上会有更高要求,要求在保持童真的同时能够具备时尚性;在面料上,童装的舒适性、吸汗性、无刺激性等是父母高度关注的,未来也将更加关注童装及其配饰的健康安全、环保性。

06运动休闲鞋服市场分析

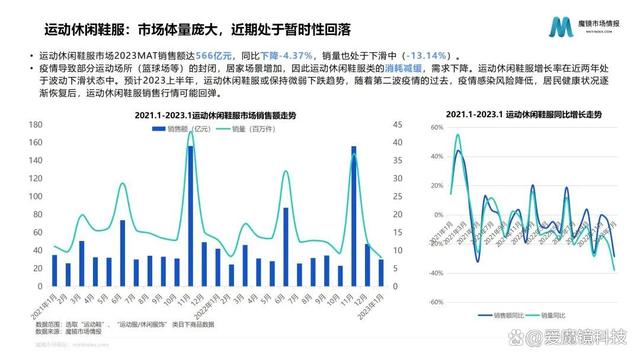

1.市场体量庞大,近期处于暂时性回落

运动休闲鞋服市场2023MAT销售额达566亿元,同比下降-4.37%,销量也处于下滑中(-13.14%)。

疫情导致部分运动场所(篮球场等)的封闭,居家场景增加,因此运动休闲鞋服类的消耗减缓,需求下降。运动休闲鞋服增长率在近两年处于波动下滑状态中。预计2023上半年,运动休闲鞋服或保持微弱下跌趋势,随着第二波疫情的过去,疫情感染风险降低,居民健康状况逐渐恢复后,运动休闲鞋服销售行情可能回弹。

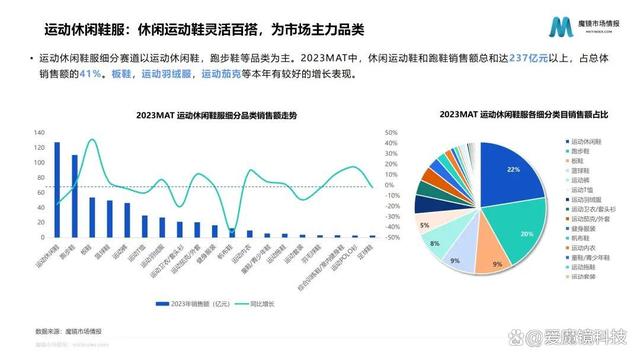

2.休闲运动鞋灵活百搭,为市场主力品类

运动休闲鞋服细分赛道以运动休闲鞋,跑步鞋等品类为主。2023MAT中,休闲运动鞋和跑鞋销售额总和达237亿元以上,占总体销售额的41%。板鞋,运动羽绒服,运动茄克等本年有较好的增长表现。

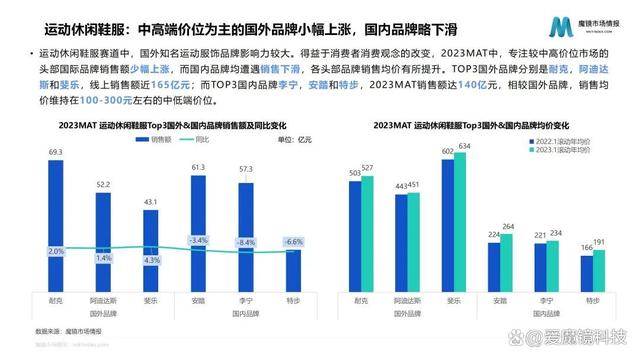

3.中高端价位为主的国外品牌小幅上涨,国内品牌略下滑

运动休闲鞋服赛道中,国外知名运动服饰品牌影响力较大。得益于消费者消费观念的改变,2023MAT中,专注较中高价位市场的头部国际品牌销售额少幅上涨,而国内品牌均遭遇销售下滑,各头部品牌销售均价有所提升。TOP3国外品牌分别是耐克,阿迪达斯和斐乐,线上销售额近165亿元;而TOP3国内品牌李宁,安踏和特步,2023MAT销售额达140亿元,相较国外品牌,销售均价维持在100-300元左右的中低端价位。

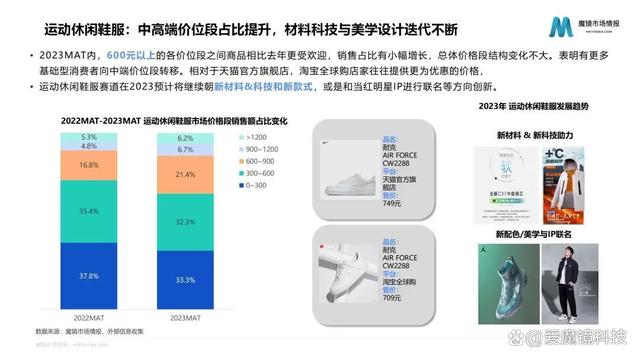

4.中高端价位段占比提升,材料科技与美学设计迭代不断

2023MAT内,600元以上的各价位段之间商品相比去年更受欢迎,销售占比有小幅增长,总体价格段结构变化不大。表明有更多基础型消费者向中端价位段转移。相对于天猫官方旗舰店,淘宝全球购店家往往提供更为优惠的价格。

运动休闲鞋服赛道在2023预计将继续朝新材料&科技和新款式,或是和当红明星IP进行联名等方向创新。